3月6日消息,全球第一大半导体硅片厂商——信越化学于3月3日在官网发布公告,宣布从4月起对其所有硅产品的销售价格提高10%——20%。

信越化学通过官网表示,硅酮的主要原材料金属硅的成本正在上升,再加上中国市场需求的强劲增长导致供应短缺以及生产成本上升。此外,由于供应短缺,甲醇成本和催化剂原材料成本(包括铂金成本)也在增加。此外,物流成本和二次材料成本等成本因素也在增加,并已成为对收益构成压力的因素。而信越化学认为,仅通过自己降低制造成本的努力,已经很难消化这些增加的成本,所以不得不上调了所有硅产产品的价格。

这也是信越化学三年多以来的首度涨价。上一次宣布涨价还是在2017年11月,当时信越化学宣布对旗下所有硅产品涨价10%——20%(2018年1月执行)。

资料显示,信越化学成立于1926年,主要产品包括:聚氯乙烯、有机硅、半导体硅、纤维素衍生物、稀土磁体等材料。其中,在半导体硅片市场,信越化学目前是全球第一大供应商。

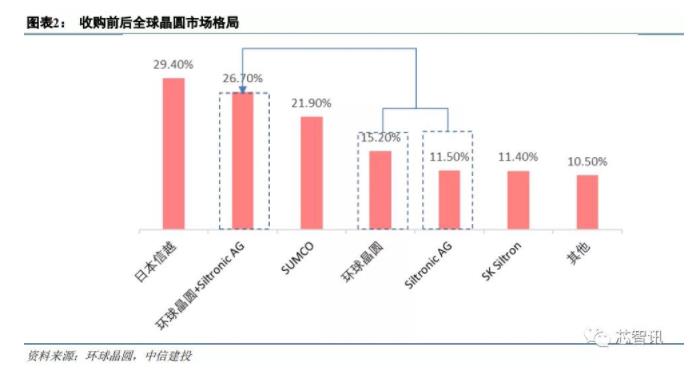

根据研究机构的统计数据显示,截止2020年9月,信越化学在全球硅晶圆制造市场的份额高达29.4%,稳居第一;日本胜高(SUMCO)排名第二,市场份额为21.9%;环球晶圆排名第三,市场份额为15.2%;Siltronic AG 以11.5%的市占率排名第五;韩国 SK Siltron排名第五,市场份额为11.4%。需要指出的是,本月初环球晶圆已经完成了对Siltronic AG 的收购,一跃成为了仅次于信越化学的全球第二大半导体硅片厂商。

自去年下半年以来,晶圆代工市场异常火爆,晶圆制造产能持续供不应求,推动晶圆制造所必需的关键原料——半导体硅片的需求大增,但是由于半导体硅片供应商在2019——2020年之间并无大规模扩产动作,产能供应有限,即使现在要扩产,至少要一年半时间才能量产,这也使得半导体硅片的供应开始趋紧。

根据SEMI 研究报告也显示,2020年全球半导体硅片出货面积将较去年仅增长了2.4%,2021年增长幅度将进一步提升到5%,2022年增幅将提高至5.3%,有望在2023年攀升至历史新高。

此前,环球晶圆董事长徐秀兰也表示,预期2021年半导体硅片市场会比2020年好,而2022年还会比2021年好,半导体硅片在2022——2023年应会再度供不应求。

由于半导体硅片供应吃紧,再加上上游硅材料的价格上涨,去年年底,台湾硅片大厂环球晶圆就已经率先上调了12吋硅片的现货价格,并表示其他尺寸也将逐步调涨。

现在全球第一大半导体硅片厂商信越化学宣布对旗下所有硅产品提价10——20%,这也意味着信越化学的半导体硅片产品价格也将提高10%——20%。接下来,其他的半导体硅片厂商可能很快也将会跟进。

而作为晶圆制造所必须的关键原材料,半导体硅片的涨价也将进一步推动晶圆制造成本的提升,晶圆制造商(包括晶圆代工厂和IDM厂)为转嫁成本压力,也必将开启新一轮的涨价。

值得注意是,去年下半年以来,台积电、联电、格芯和世界先进等晶圆代工厂都已经将8吋晶圆代工报价上调了约10%——15%。去年12月,台积电又被传出将于2021年开始,取消12吋晶圆的接单折扣,这相对于其12吋晶圆代工价格也变相涨价了。

另据台湾媒体报道,由于产能持续满载,晶圆代工大厂联电、世界先进等正在准备第二次涨价,涨价幅度10%——15%,并且联电还通知12吋客户,交货周期延长约一个月。

从目前的消息来看,信越化学在此番宣布4月全面涨价之前应该是已经提前与头部的几家晶圆代工厂沟通过,10%——15%的涨价幅度也与此前传出的部分晶圆代工厂即将二次涨价的幅度相一致。

如果晶圆制造成本进一步大幅提升,那么必然会迫使大批的芯片设计厂商自今年1月纷纷调涨芯片价格之后,再度开启新一轮的涨价潮,而这个时间点可能会是在今年三季度。

根据近期市场调研机构Counterpoint公布最新研究报告显示,全球晶圆代工业在2020年成长超乎预期,营收规模达820亿美元,同比大幅增长23%。预计2021年将较2020年再增长12%至920亿美元。

报告指出,2020年到2021 年全球晶圆代工市场会有大幅增长的主因,一方面是因为整体产业环境仍然十分的热,比如新冠肺炎疫情、美中贸易摩擦等都导致下游厂商必须增加库存,这使得晶圆订单数量增加,也造成先进制程技术发展十分快速。另一方面,整个产业对于增加产能较为理性,二线代工厂对于建设新晶圆厂增加产能的意愿较低,相比之下他们更愿意提高晶圆价格。

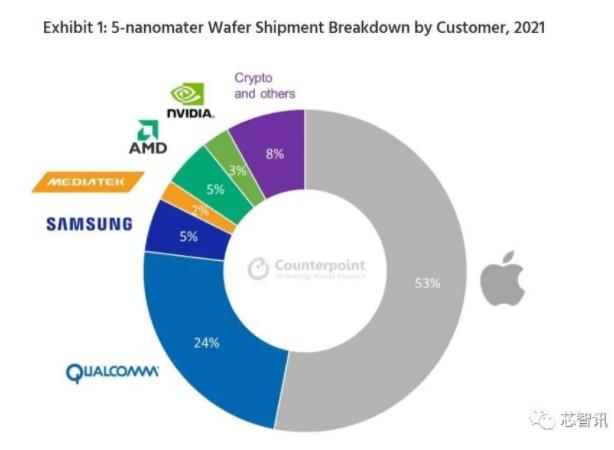

先进制程竞争激烈,苹果一家吃下全球53%的5nm产能

2020年,台积电和三星的最先进的5nm制程工艺都已量产,其中,苹果的A14和M1、高通骁龙888、华为麒麟9000系列都采用的是5nm制程工艺。不过由于美国禁令影响,自去年9月15日开始,台积电已经无法继续为华为生产芯片,因此,在2021年,5nm晶圆的客户中将不再有华为。这也使得苹果和高通将成为的5nm晶圆最大客户。

根据Counterpoint的预计,2021年5nm制程晶圆的总出货量将占全球12吋晶圆的5%,相较2020年(占比还不到1%)有着大幅的提升。

其中,苹果将是2021年5nm制程晶圆的最大客户,仅其一家就占据了全球53%的份额,而其所有订单都将由台积电来供应。除了原有的iPhone 12系列所搭载的A14处理器和苹果Mac产品所搭载的M1处理器之外,预计在2021年,苹果还将会推出新一代的基于5nm工艺的A14X或A15处理器,此外还有M1X,甚至M2处理器。这些都将刺激苹果对于5nm晶圆产能的需求的进一步提升。

另外,由于iPhone 13可能会采用高通的骁龙X60 5G基带芯片及射频系统,再加上高通现有的5nm的骁龙888,以及即将于2021年年底推出的新一代骁龙旗舰处理器(型号或为骁龙895),将使得高通成为全球第二大5nm制程的用户,预计将拿下2021年全球5nm晶圆市场的24%的份额。

三星则是全球第三大5nm制程晶圆客户,预计将占据5%的市场份额。三星在2020年年底推出了面向中国手机品牌厂商的5nm Exynos 1080,已被vivo X60系列采用。今年年初又推出了5nm Exynos 2100,已由Galaxy S21系列首发。预计今年三星今年年底还将会推出 Exynos 1080和 Exynos 2100的迭代产品。此外,有传闻称,鉴于苹果自研的M1处理器在PC市场的成功,三星有可能效仿苹果推出Exynos PC处理器,可能也将会基于5nm工艺。

得益于在PC市场份额的快速提升,AMD为了更好的与英特尔进行竞争,在处理器制程工艺上也在快速推进。根据AMD透露的信息显示,今年AMD将会推出基于台积电5nm的Zen4处理器,核心数或将超过64个。Counterpoint的预计,今年AMD将拿下5%的5nm晶圆产能。

另外,Counterpoint预计,NVIDIA和联发科今年将分别拿下3%和2%的5nm晶圆产能。根据爆料NVIDIA今年将会推出基于全新的Ada Lovelace架构的5nm GPU,或将交由台积电5nm代工。此外,联发科也或将在今年年底推出5nm的天玑2000系列5G SoC。不过由于他们可能都将会是在今年年底推出,因此5nm的份额也比较有限。

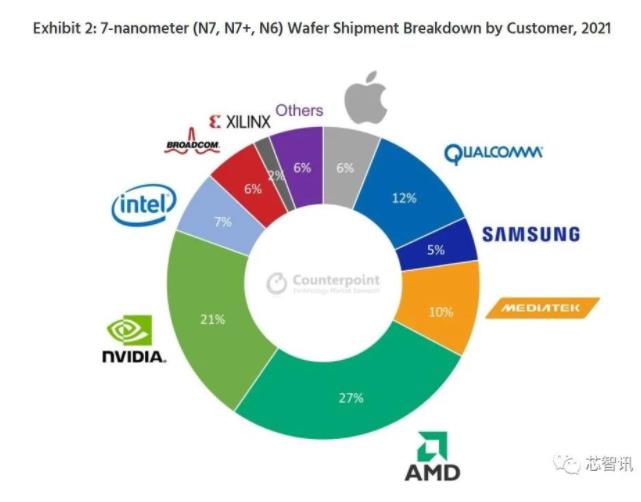

7nm客户越来越多

由于5G手机对于性能和功耗的要求更高,因此,5nm晶圆的主要客户均为智能手机芯片厂商。相比之下,7nm(包括N7,N7+,N6)制程技术所生产的处理器或芯片,其应用更加多样化,包括了AI、CPU 、GPU、基带和汽车处理器。因此,7nm的客户也更多。当然7nm制程在成本效益上也要比5nm更好。

Counterpoint预计,2021年7nm制程晶圆的总出货量将占全球12 吋晶圆的11%。在这种情况下,智能手机将只消耗35%的7nm晶圆,另外的大部分的7nm晶圆将被AMD 和英伟达所消耗。

具体的各芯片厂商所占的7nm晶圆市场份额方面,AMD以27%的市场份额排名第一;排名第二的是英伟达,份额为21%;排名第三的是高通,份额为12%;排名第四的是联发科,份额为10%;排名第五的是英特尔,份额为7%。紧随其后的则是苹果(6%)、博通(6%)、三星(5%)、赛灵思(2%)。

这里需要指出的是,根据最新的消息显示,虽然目前英特尔的7nm研发已经取得了重要进展,但是最快可能要2020年底量产,2023年才能实现相关芯片的交付。另外,英特尔部分芯片外包给第三方晶圆厂的计划可能也推迟了。所以这里可能是将英特尔的10nm等同于台积电/三星的7nm了。根据此前英特尔公布的数据显示,英特尔10nm在多项指标上均优于台积电7nm工艺。

Counterpoint认为,在性能更强大的5G智能手机的推动下,台积电和三星的5nm制程晶圆产能利用率,在2021年将一举提升到90%以上。7nm产能的平均利用率可能为95%——100%。而因为7nm制程的产能持续吃紧,使得定制化半导体(ASIC)和Arm 架构处理器等新兴需求的芯片组供应商和设备制造商都将很难在近期获得额外产能分配。

三星与台积电的激烈竞争

近年来,三星在先进制程工艺上一直在努力追赶台积电。在2019年台积电选择基于DUV技术先量产7nm之后,三星则直接选择采用EUV技术来量产7nm进行追赶。在去年的5nm制程上,三星与台积电的量产进度已经几乎并驾齐驱。相比之下英特尔的7nm的持续跳票,使得英特尔在先进制程工艺的竞争上已经落后于台积电与三星。

从前面的关于2021年5nm及7nm制程晶圆各家芯片厂商的占比来看,由于苹果的5nm/7nm芯片,以及iPhone 12/13系列所搭载的高通骁龙X55/X60基带芯片均交由台积电代工,再加上AMD、联发科等客户的订单,Counterpoint的预计,2021年台积电全年营收有望较前一年成长13%——16%,超越产业平均成长水准。

至于三星的晶圆代工业务方面,得益于自家Exnosy系列处理器对于5nm/7nm晶圆需求的增长,以及高通、NVIDIA等客户的订单量的增长,Counterpoint认为三星晶圆代工业务2021年营收将会较前一年增长20%。

值得一提的是,在去年5月,台积电宣布将赴美国亚利桑那州投资建设5nm工艺晶圆代工厂(总投资达120亿美元),不久前该计划已经获得了台湾当局的批准。根据规划,台积电预计2024年上半年生产5nm制程产品,可满足北美市场对先进制程产品强劲需求。

而为了与台积电争夺美国的先进制程客户,据彭博社披露,三星电子也正考虑斥资逾100亿美元在美国兴建最先进逻辑芯片代工厂。

在先进制程的资金投入上,台积电与三星也是不惜大把烧钱。

台积电公布的2021年资本支出高达250亿——280亿美元,再创下历史新高。其中80%将用于3nm、5nm及7nm等先进制程,10%用于先进封装技术量产需求,10%用于特殊制程。

而根据韩国媒体报道,三星预计2021 年针对半导体业务的的资本支出较2020 年增加20%,金额达35兆韩元(约296亿美元),虽然从投资额上来看,三星似乎更多一些,但需要指出的是,这笔投资所投向的业务不仅包括了晶圆代工业务,还包括了存储等相关业务。

成熟制程大举扩产

除了台积电与三星在先进制程上的竞争之外,在全球晶圆代工产品持续紧缺的背景之下,联电、格芯、中芯国际等厂商也在不断的扩充成熟制程产能。

根据资料显示,联电在2020年底新增了286.56亿元新台币(约合人民币66.5亿元)资本预算案。而这笔投资将用在扩增12吋产能需求,包括南科、日本及厦门联芯的12吋厂产能,主要用在南科厂,制程以28nm为主,但将会视订单需求延伸到20、22或14nm制程。

而联电2021年资本支出预算为15亿美元,较2021年大增5成,主要将用于满足先进制程强劲需求,其中15%用于8吋产能、85%用于12吋产能,主要用于28nm制程产能扩充。

据此前联电总经理王石透露,联电去年底28nm产能约4.53万片,在大举投入资本支出扩产下,2021年28nm产能将成长20%,目标年底达到5.93万片,其中部分来自40nm制程转换,部分为新增产能。

对于格芯来说,在2019年卖掉了1座8吋厂和1座12吋厂,再加上原计划新建的成都12吋厂的烂尾,使得格芯近两年来的产能不仅没有增加,反而在减少。这也使得格芯在当下全球晶圆代工产能持续紧缺的当下,非常的被动。

因此,格芯近日宣布2021年将投资14亿美元,这笔资金将平均分配给美国、新加坡及韩国3座晶圆厂以提升12nm到90nm制程的产能,预期2021年产能成长20%,2022年再增加20%。此外,格芯还计划在美国纽约州新建一座12吋厂,目前正等待为鼓励美国芯片制造的“芯片法案”通过,以便能够获得补助。

至于中芯国际,受美国制裁的影响,中芯国际在10nm及以下先进制程的发展上受到了较大的阻碍。不过,这对于中芯国际的成熟制程影响较小,最新的消息也显示,中芯国际的在14nm及以上成熟制程的相关设备及物料供应上已经获得了部分许可,这也意味着中芯国际的成熟制程业务将可以持续运转,同时成熟制程的扩产及新的成熟制程晶圆厂的建设也有望顺利进行。

目前,中芯国际在中国上海、北京、天津和深圳拥有3个8英寸和4个12英寸生产基地。其中,成熟制程拥有3个8英寸晶圆生产基地、2个12英寸晶圆生产基地。而根据中芯国际去年四季度的财报显示,2020年第四季度出货520750块约当8英寸晶圆,环比增加10600块,主要是北京12英寸晶圆厂扩产所致。

而为了满足客户的需求,2021年中芯国际将继续对成熟制程进行扩产,其中成熟12英寸产线扩产1万片,成熟8英寸产线扩产不少于4.5万片。

中芯国际在财报中披露,2021年资本开支预计为43亿美元(相比2020年的57亿美元有了不小幅度的下滑),其中大部分用于成熟工艺的扩产,只有小部分用于先进工艺、北京新合资项目(中芯京城项目)的土建等。

资料显示,中芯京城项目总投资约为497亿元,将分两期建设,一期项目计划于2024年完工,建成后将达成每月约10万片12英寸晶圆产能。二期项目将根据客户及市场需求适时启动。

2021年晶圆代工价格将出现两位数增长

受益于去年下半年以来消费电子及汽车电子市场的旺盛需求,集中于8吋晶圆代工的电源管理IC、面板驱动IC、功率器件、COMS图像传感器等芯片需求暴增,再加上由于缺乏8吋设备供应,使得8吋晶圆厂扩产受限,导致全球8吋晶圆代工产能出现持续紧缺的问题。随后12吋晶圆产能也开始出现短缺。今年一季度全球众多的汽车厂商也纷纷因“缺芯”而被迫减产和停产。此外,智能手机及家电市场也都因为“缺芯”,受到了不同程度的影响。

由于晶圆代工厂无法满足旺盛的需求,再加上上游原材料价格的上涨,因此纷纷开始上调晶圆代工报价,同时交期也在拉长。资料显示,从2020年底开始,市场上部分标准IC的交货时间已延长至半年以上。

报道显示,去年三季度,台积电、联电等就已经已将8吋晶圆代工价格调涨了10%-20%。随后,格芯和世界先进等晶圆代工厂也将8英寸晶圆代工报价提高了约10%-15%。去年12月,台积电又被传出将于2021年开始,取消12吋晶圆的接单折扣,影响制程包含7nm、10nm、28nm、40nm及55nm制程等,这相当于是变相涨价了。

另据台湾媒体报道,由于产能持续满载,晶圆代工大厂联电、世界先进等正在准备第二次涨价,涨价幅度10%——15%,并且联电还通知12吋客户,交货周期延长约一个月。

近期,业内更是爆出,台湾某晶圆代工大厂将自今5月起对新订单报价再调升15%之际,同时5月产出的晶圆也要采用新报价。由于5月产出的晶圆在今年1、2月就已经投片,当时投片价就已调涨约一成,如今IC设计厂取货却要再加价15%,等于同一批货“被涨价两次”,为历来首见。

鉴于目前市场旺盛的需求,Counterpoint认为,对于整个晶圆代工产业来说,2021年包括晶圆的出货量和晶圆出货价格都将出现两位数的增长。

甚至有预测称,2021年8英寸晶圆代工报价可能最多还将上涨40%。

Counterpoint表示,虽然晶圆代工产业的周期性不如存储产业,但高库存水准仍是预测影响市场需求的主要因素之一。不过,一旦新冠疫情和全球贸易的紧张局势无法解决,那么2021年乃至2022年初的预期则需重新评估。因此,全球OEM厂商的芯片供应商都在为额外需求进行准备。

晶圆代工大厂联电共同总经理王石上个月就曾表示,由于半导体需求持续强劲,已让8吋和12吋成熟产能吃紧情况加重,且短缺情况已经超出增产幅度,认为产能供不应求情况可能将延续到2023年。

IDM厂委外代工持续增加

Counterpoint报告中还引用荷兰半导体设备大厂ASML针对EUV光刻机出货量预测,以及台积电的全年预计的资本支出,来做为预判全球半导体产业前景的风向球。

台积电在去年第四季季的法说会上表示,预计2021年的资本支出将达到250亿美元——280亿美元,包括智能手机及高性能计算将是推动台积电营收成长的两大来源。

此外,由于英特尔7nm工艺量产的持续跳票,再加上竞争对手AMD在PC市场所带来的压力,英特尔今年可能会将部分CPU/GPU业务外包。为此,台积电与三星都在积极准备争夺这一订单。因此,台积电和三星可能在2021 年开始扩大5nm及3nm制程技术产能。

另外,目前IDM厂商委外生产的趋势正在加速,全球IC 供应商都在追求通过这种模式获利。使得除了英特尔外,在2021 年底SONY 的CMOS 图像传感器和瑞萨电子的MPU业务的芯片都可能委外生产。

报告总结表示,2020 年晶圆代工产业营收多次因长期利多消息而成长,这样的成长态势是2000年互联网泡沫后从未有过的状况。此外,考虑到IDM 外包,也让报告预计自2022 年开始到2023 年期间,产业市场的规模将超过1,000 亿美元。在这之中,台积电和三星因为具备在技术、资金、以及产业地位,将继续维持强大的竞争优势。

文章来源: 芯智讯