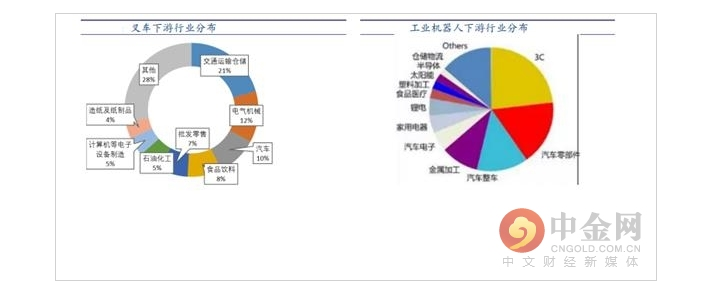

工业自动化行业较为广泛,目前自动化企业订单各有差异,但是行业层面的数据能够反应整体的趋势,由于叉车、工业机器人应用下游范围较为广泛,可以看到叉车主要覆盖交通运输、电气设备、汽车、食品、石油、计算机等电子设备等,工业机器人主要覆盖3C、汽车零部件、整车、金属加工、家用电器等,整体数据具备较强的参考价值,我们针对于工业机器人、工业叉车数据进行回溯分析。

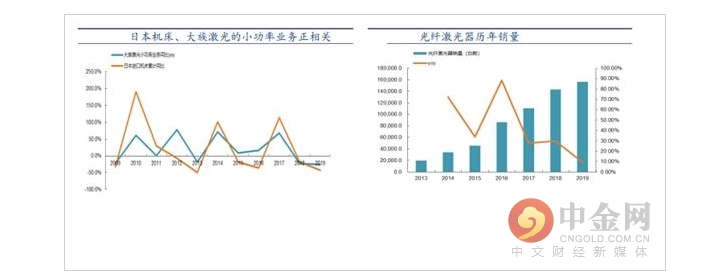

针对于自动化相关行业的情况分析,我们将日本出口国内机床的数据与大族激光小功率业务进行对比(激光微加工主要为应用智能手机、平板电脑等高端消费电子产品制造),我们发现相关程度较高,因此可以认为进口日本机床数据能够很大程度代表 3C行业固定资产投资。今年3-4月份以来,进口日本机床显著增加,说明3C行业资本开支迅速恢复。

关于光纤激光器领域,2013-2019年行业销量增长了7.9倍,年复合增速达到了41%,且与整体自动化周期并不一致,我们认为这主要是由于光纤激光器由于技术的进步,成本快速降低,对于传统机床形成明显替代所致,相比于传统冲床加工,光纤激光是非接触式加工,产生的应力较小,噪声低,可以对铝、铜等高反性材料进行批量加工;相比于CO2激光加工,光纤激光器电光转换效率高、耗电量低、加工效率高,因此与传统的自动化周期有所不一致。

2.1 工业机器人及自动化:明星企业不断上市,国家基金助力龙头企业发展

2019年Q4行业逐步回暖: 2018年国内工业机器人销售有所下滑,达到15.63万台,同比下滑2%,主要由于经济环境有一些波动,尤其以国内汽车工业为代表,而截止2019 年12月,我国工业机器人产量同比下滑6.1%,2019年Q4、2020年1-6月份行业产量同比增长7.58%、10.3%,20年行业将恢复性增长。

口罩机对于自动化公司20年上半年业绩有所增强。国内自动化公司赢合科技、拓斯达、南兴股份、埃斯顿等纷纷布局口罩机,还有汇川技术、信捷电气、中大力德、昊志机电等纷纷布局口罩机零部件领域,口罩机利润空间大,在海外疫情持续下,估计会给相关上市公司今年带来较为丰厚利润。

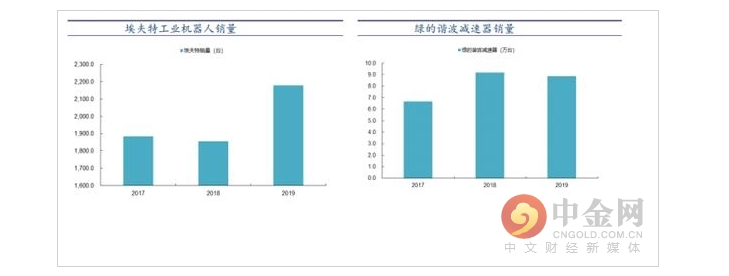

科创板加速国产工业机器人企业上市步伐:近期,工业机器人第一梯队企业—— 埃夫特已于7月15日正式登陆科创板,埃夫特为国产机器人领军企业,拥有从核心零部件、本体、集成完整的产业链布局,同时,整合多家海外优质企业WFC、CMA、EVOLUT,保持技术领先。此前江苏北人、瑞松等一批系统集成商已上市,后续还有绿的谐波等核心零部件企业上市。工业机器人行业国产化进程不断推进,未来发展值得期待。

埃夫特机器人2019年本体销量已经达到2179台,且在19年保持17.5%的增长,超越行业增长(行业产量同比下滑6%)。绿的谐波机器人减速器年产销量已经接近10万台,国内自主品牌占据60%以上市场份额,海外已经突破Universal Robots、Kollmorgen、 Varian Medical System 等国际知名用户。

工业机器人在10年前销售均价在50万左右,现在价格是四大家族机器人15-20万,埃夫特、埃斯顿等国产机器人价格略低于四大家族,经济型的国产机器人(如上海欢颜,采用纯国产核心零部件)终端销售价约5-8万。估计未来随着减速机等零部件国产化进程加快,国产工业机器人均价估计5万以内,可以使得广大中小企业接受。

同时,为了加强业务协同效应,埃斯顿公司签署《关于非公开发行股票之附条件生效的股份认购协议》(合作期限均为3年),协议规定在具体业务合作、公司治理、资源导入等方面皆有非常多的助力。

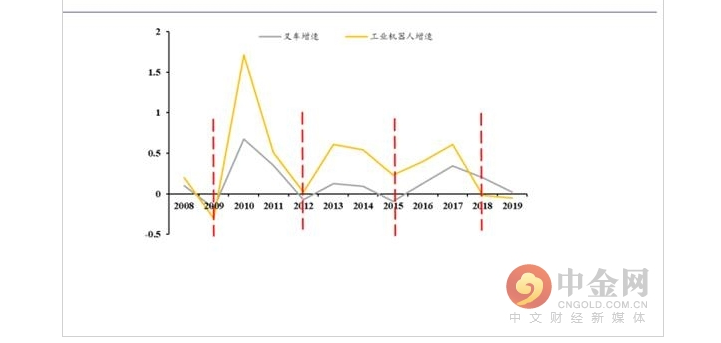

2019年Q4行业逐步回暖:叉车主要用来搬运、推顶、牵引、起升、堆垛或码放各种货物的动力驱动的机动车辆。从前10年叉车发展历程来说,2009年、2012年、2015 年、2018年基本3-4年进行一轮新的调整。在18年下半年和19年的上半年进行了新一轮的调整以后,但是2019年的四季度有比较明显回升,同比增长13.4%。

根据协会整体统计,2020年上半年销售26.13万台,出口达到7.59万台,总销售量一共是33.72万台,同比增长9.98%,国内市场增长了11.17%,出口增长了6.07%。从月度数据来看,2020年5、6月份同比增速分别为33%、56.65%,2020年年初尽管疫情影响,仍然预计后续行业将会迎来新一轮的上涨。

行业主要驱动力:第一,国内市场经过2018、2019年调整后,需求是有所增加。第二,出口去年同期是受到外部环境不确定的影响,跌幅较大,今年上半年对美出口大幅增加。第三,近年来有一个比较明显的趋势,就是用电动搬运车替代手动搬运车的趋势,继续保持了较大的需求。长期来看,物流效率仍然有较大提升空间,根据中国物流与采购联合会统计数据显示,2019年全国社会物流总费用为 14.6万亿元,占GDP 比重为15.6%,美国、日本、加拿大等国家的物流成本占 GDP 的比重约为 9%左右。与美国、日本、加拿大等国家相比,我国物流成本仍相对较高,物流效率还有待进一步改善。叉车作为提高物流搬运效率的机械设备,随着物流效率的改善,将会推动叉车的强劲需求。

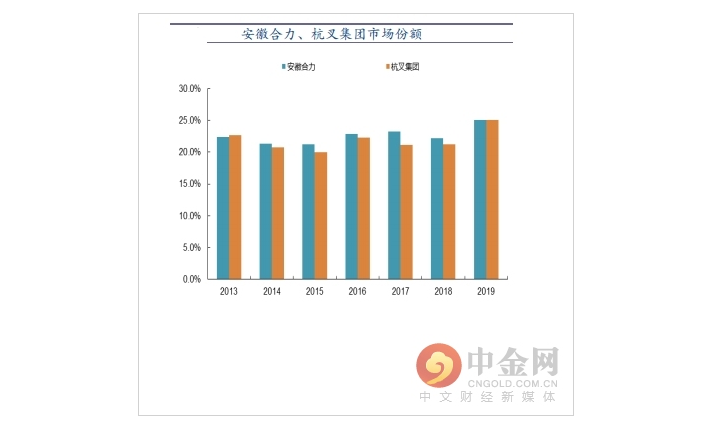

国内已经形成两大巨头,未来将强者恒强。在过去经济情况不好、市场调整的年份,安徽合力、杭叉集团通过提升生产、管理效率、渠道建设、供应链管理等,市场份额不断提升,两者从2013年得22%左右,提升至2019年25%。从全球格局来看,根据 2018年美国MHH数据统计, 安徽合力、杭叉集团双双进入全球前十,分别排名第7、第 8,但是和日本丰田、三零,德国凯傲、永恒力仍然有较大的差距,营业收入规模为公司得3-9倍。

诺力股份工业车辆+物流自动化双轮驱动:诺力股份主业为物料搬运设备及物流自动化系统,产品覆盖从手动搬运车到全电动各类型工业车辆。公司轻小型搬运车占据欧盟市场、全球市场主要份额。2016年,公司并购无锡中鼎,进入智能仓储物流系统集成领域,中鼎拥有近700例各行业项目积累的丰富经验。2018年,公司参与投资的产业并购基金完成了对法国SAVOYE公司全部股权的收购,SAVOYE公司在多层穿梭车、物流软件系统、自动包装系统等产品方面具有较为领先的技术优势,在技术路线方面与中鼎有较强的互补性,此次收购进一步强化了公司在物流系统集成技术和软件服务方面的能力。