01 上半年情况综述

(一)工业生产小幅下降,降幅逐月快速收窄

受疫情影响,1-5月,我国规上工业增加值同比下降2.8%,降幅较1-2月收窄10.7个百分点;当月同比增速已连续两个月保持在4%左右,主要经济指标率先实现月度增长。这表明2月份以来我国复工复产政策取得显著成效,工业生产持续加快。

从三大门类看,1-5月,采矿业增加值增速同比下降1.8%,降幅最小;制造业增加值同比下降2.8%,降幅较1-2月累计收窄幅度最大;电力、热力、燃气及水的生产和供应增加值同比下降2.4%,降幅稳步收窄。

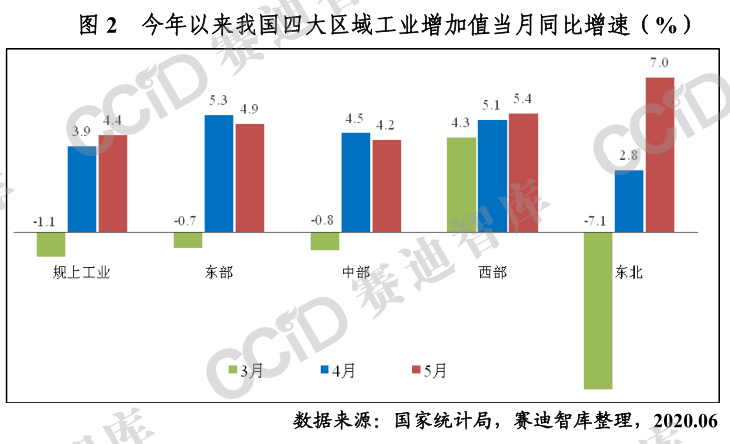

从四大区域看,各地区工业增加值增速都在快速恢复。其中,西部地区3月份就实现正增长,且增速逐月加快,5月份同比增速达到5.4%。东部地区和西部地区一样,增速一直高于全国平均水平,但4月份回升势头更快,当月增速达到5.3%,领涨全国,5月份增速小幅放缓。中部地区回升仍面临较大压力,3月和4月增速略高于全国,但5月增速有所放缓,低于全国平均水平。东北地区在3月和4月恢复较慢,5月开始明显提速,当月增速达到7%,遥遥领先其他地区。

1-5月,我国各类投资活动显著放缓。其中,工业和制造业投资同比分别下降10.9%和14.8%,与全国固定资产投资增速的差距较上年同期扩大2.5个和5.6个百分点,降幅更大。随着复工复产的稳步推进和投资项目建设进度的加快,1-5月,全国固定资产投资降幅较1-2月收窄18.2个百分点,工业和制造业投资降幅收窄16.6个和16.7个百分点,恢复更缓慢。

从投资主体看,民间投资下降更加突出。1-5月,我国制造业民间投资同比下降17.4%,与制造业投资和全国民间投资增速的差距较上年同期扩大2.6个、5.2个百分点。不难看出,由于工业特别是制造业投资市场化和国际化程度更高,且高度依赖出口需求、终端消费需求、基础设施和房地产建设等,受疫情冲击更大,恢复更慢。

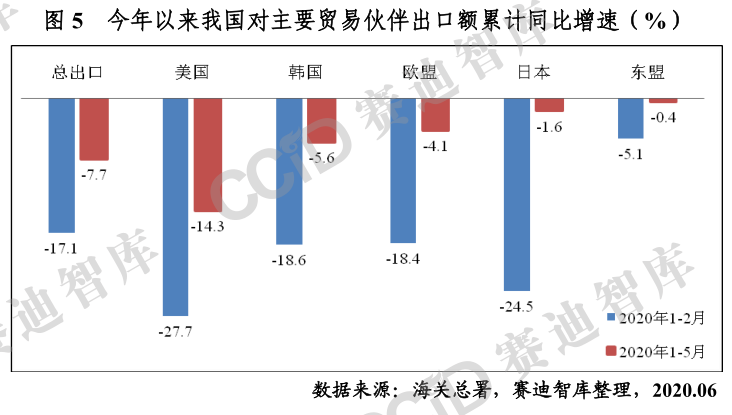

1-5月,我国规上工业企业出口交货值同比下降6.2%,降幅较1-2月收窄12.9个百分点。从海关公布的贸易数据看,我国货物贸易出口额(美元计价,下同)同比下降7.7%,降幅较1-2月收窄9.4个百分点。从月度增速看,1-2月受国内疫情冲击,出口额大幅下降17.1%;3月份企业积压订单回补支撑当月降幅收窄;4月份延期订单陆续交付,出口超预期增长3.4%;5月份海外疫情影响逐步显现,出口下降3.3%。

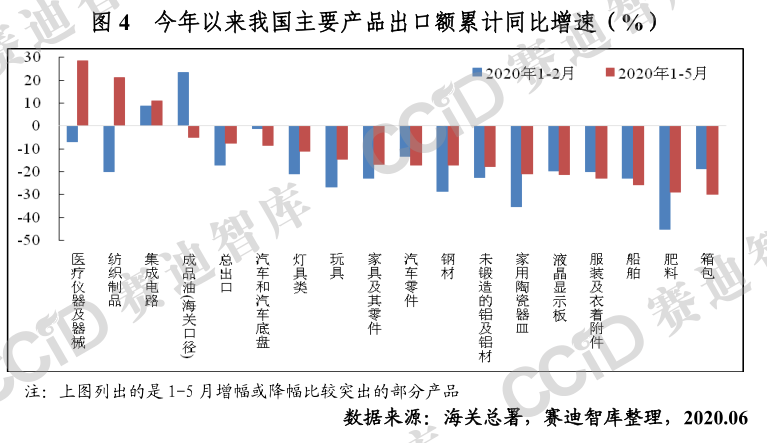

从主要出口产品看,1-5月,我国主要出口产品中出口降幅较大的多为劳动密集型产品,如箱包类、服装及衣着附件类分别下降30%和23%,家具类、玩具类分别下降17%和15%,这些劳动密集型产品是拖累总出口下滑的重要因素。机电产品出口额(占总出口额的59%)同比下降7.1%,小于总出口降幅0.6个百分点;医疗仪器及器械出口同比增长28.5%,创2011年以来最高增速;纺织纱线、织物及制品出口同比增长21.3%;集成电路出口同比增长10.9%,这些产品对出口形成正向拉动。

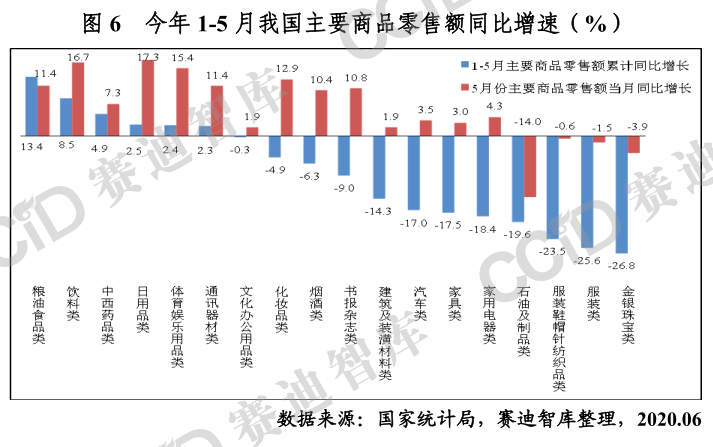

1-5月,我国社会消费品零售总额同比下降13.5%,商品零售下降10.6%,降幅较1-2月均收窄7.0个百分点,回暖幅度小于工业生产和工业投资,低于社会各界预期。5月份,社会消费品零售总额同比下降2.8%,商品零售同比下降0.8%,都尚未恢复到去年水平。

从销售方式看,1-5月,全国实物商品网上零售额同比增长11.5%,增速逐月加快;占社会消费品零售总额的比重稳步提高至24.3%。

从主要零售商品看,1-5月,生活和防疫必需品以及体育娱乐、通讯器材等零售额平稳增长,汽车出行类、居住类、服装类等零售额降幅仍然较深。从5月份看,汽车类和居住类等商品零售恢复较快,实现了正增长。其中,汽车类商品在中央和地方政府一系列鼓励政策刺激下,零售额同比增长3.5%;家用电器和音像器材类、家具类、建筑及装潢材料类等受到一二线城市房地产需求回暖带动,零售额分别增长4.3%、3.0%、1.9%。但由于1-2月降幅过深,汽车类和居住类商品1-5月累计降幅仍在17%左右。石油及制品类、服装鞋帽针纺织品类、服装类、金银珠宝类等商品5月当月仍有不同程度的下降,1-5月累计降幅都超过了19%。

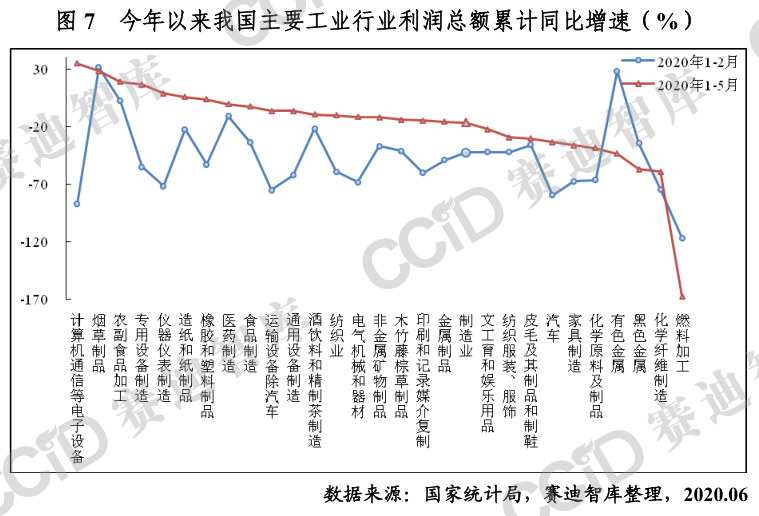

1-5月,我国规上工业企业营业收入和利润同比分别下降7.4%和19.3%,降幅分别较1-2月收窄10.3个和19个百分点。其中,5月当月效益水平继续大幅改善,利润总额由4月份同比下降4.3%转为增长6.0%,主要由于成本上升压力明显缓解,工业品购进价格回落幅度明显超过出厂价格回落幅度,增加了企业盈利空间。

02 下半年走势判断

(一)工业投资有望持续稳中向好

不利因素:一是企业效益持续下降影响投资信心。2019年以来,我国工业企业盈利能力下降,今年上半年更是雪上加霜,1-5月,营业收入和利润总额同比分别下降7.4%和19.3%,营业收入利润率下降至5.0%,效益形势异常严峻,预计年内企业效益难有根本性改观。二是国际疫情蔓延直接影响了我国实际利用外商直接投资规模。当前,各国为应对疫情出台的各类管控措施,使跨境投资活动受到明显抑制或延迟,投资效率大幅降低。日、美等国纷纷借机鼓励跨国企业从中国回流,也将打乱我国利用外资步伐。三是疫情蔓延导致全球金融市场震荡下行,跨境投资的金融风险增加,也会影响外资流入我国。

有利因素:一是“两新一重”建设提速将带动有效投资继续扩大。“两新一重”是《政府工作报告》提出的扩大有效投资的重大战略举措,不仅强调新型基础设施建设在优化产业结构、稳定经济发展后劲中的长远作用,同样重视新型城镇化建设以及铁路公路、水利等传统基础设施建设对投资的快速带动作用。随着各类重大项目的落地实施,下半年基建投资有望实现较快增长。二是《政府工作报告》明确要求积极的财政政策要更加积极有为,财政赤字规模比去年增加1万亿元;通过发行1万亿元抗疫特别国债、增加地方政府专项债券1.6万亿元等多种方式,有利于发挥投资对稳定经济的关键作用。

综上,预计下半年我国工业投资将持续稳中向好,带动全年工业投资增速转正。

(二)出口降幅有望继续小幅收窄

不利因素:一是全球经济深陷衰退需求疲软。近日,多个国际机构下调全球经济和贸易预测,IMF在6月24日《世界经济展望报告》中预测,2020年全球经济将萎缩4.9%,较4月份预测的3.0%继续下调,经济复苏可能比预期更慢,主要表现是消费疲软和储蓄率增加。WTO在4月20日的年度贸易预测中提出,在相对悲观的情景下,2020年全球商品贸易量将收缩32%;即使在乐观情景下,也将收缩13%。二是中美经贸摩擦仍存较大的不确定性。当前,中美第一阶段经贸协议履约难度较大,可能导致中美关税战再度升级,不利于我国对美出口。另外,美国将我国33家企业和机构列入“实体名单”,限制我国高科技领域中间品和技术进口,将间接影响到我国高技术产品生产及下游制成品的出口。三是我国出口订单指数仍处低位。5月份我国PMI新出口订单指数为35.3%,仍处于较低水平,较4月仅小幅回升1.8个点,预示我国出口需求仍将低迷。

有利因素:一是部分欧美国家“带疫解封”、陆续开始经济重启计划将有利于我国出口订单的恢复。近一个月来,美国呼吁各州放开疫情管控,欧盟宣布率先放开欧洲大陆人员往来,英国首相宣布了商业重启具体时间表,日本首相宣布取消全国紧急状态。在经济重启措施带动下,6月份,Markit公布的美国和欧元区PMI分别回升至49.6%和46.9%,均连续两个月回升,主要国家经济复苏将有利于我国出口。二是医疗物资的出口仍将形成有力支撑。据统计,3-5月我国向200个国家和地区出口防疫物资,其中口罩706亿只,防护服3.4亿套,护目镜1.15亿个等,医疗物资出口规模呈明显增长态势 。未来几个月,预计国外疫情难有根本性好转,对医疗物资需求仍然较高,对我国出口将形成有力支撑。

综上,预计下半年我国工业企业出口交货值降幅将继续收窄,全年下降3%-4%。

(三)消费逐步回升但难现报复性增长

不利因素:一是就业压力仍然较大会影响收入预期。5月份,全国城镇调查失业率为5.9%,连续四个月处于近两年来的较高水平。1-5月,全国城镇新增就业460万人,同比少增137万人。二是国内疫情反复,全面复商复市挑战较大。由于全球范围内新冠肺炎疫情仍在蔓延,疫苗研发尚需时日,国内局部地区疫情反复的风险一直存在,疫情防控常态化成为必然,很多接触型、聚集型消费难以释放,消费恢复相应也会比较缓慢。

有利因素:多地相继出台和落实促消费政策。今年以来各地为增强需求对生产的支撑能力,纷纷出台和落实促消费政策,大力挖掘内需潜力,重点支持汽车、家电等耐用商品的销售,积极促进消费新业态发展,重点发展数字消费、网络消费、信息消费等,促消费政策效应将逐步显现。

综上,预计下半年消费难以反弹至往年增长水平,全年消费仍然难以转正,预计下降1%-2%。

(四)工业生产有望继续反弹

从需求侧看,在疫情防控常态化条件下,工业投资、消费、出口都面临着发展预期不稳、投资信心不足、内外需求不振、产业链衔接不畅等诸多挑战,但我国有强大的制度优势、广阔的市场空间、完备的产业体系、充足的政策空间,在各方共同努力下,下半年我国主要经济指标将继续改善,从而带动工业增加值实现增长。

从供给侧看,我国各项改革进程明显提速,深化要素市场配置改革将释放巨大的经济活力,新基建将为新技术、新产业发展提供更好的发展平台,疫情防控期间涌现的各种新业态、新模式发展为新的经济增长点,正在进行的产业链固链补链强链行动将继续巩固我国产业体系优势,增强经济发展后劲,长期发展趋势向好。

综上,我国工业生产仍将继续快速反弹,下半年将恢复至往年水平,带动全年工业增加值增长1.5%-2.5%。